英矽智能(3696.HK)于12月18日至12月23日正式招股,拟全球发售94,690,500股。此次招股采用机制B,香港公开发售初始分配比例10%,不设回拨机制。每股发售价24.05港元,每手500股,一手入场费12146.27港元。预计将于12月30日挂牌上市。

作为今年香港资本市场规模最大的Biotech IPO,英矽智能目前公布的基石投资者堪称“全明星”阵容。

礼来公司、腾讯、淡马锡、施罗德、瑞银、橡树资本、易方达、泰康人寿等15家全球顶级机构豪掷1.15亿美元认购,这份覆盖全球制药龙头、全球互联网龙头、国际主权基金、大型资产管理公司、全球主题基金、国内龙头公募和险资的名单,用真金白银为英矽智能的技术价值与行业地位投票。

英矽智能获得一众机构热捧的核心逻辑在于,2025年起Biotech融资“强者恒强”的格局。

当传统药企仍困于“十年十亿美元”的研发魔咒,AI制药同行多停留于“讲故事”和“找方向”的阶段,英矽智能四年内已推进30多个管线,依托自有AI平台实现了持续、稳定的创新成果输出。而其核心管线ISM001-055的IIa期积极数据,更成为AI制药领域首个药效概念验证案例。

“技术突破+临床兑现”的双重确定性使英矽智能成为资本押注AI制药的最佳标的。

15巨头押注,资本共识背后的价值逻辑

15家顶级机构组成的基石阵容,实则代表着不同领域对英矽智能价值的共识。从投资者结构可见清晰的战略布局逻辑:

行业资本的“跨界联手”最具风向标意义。全球制药巨头礼来首次以生物医药企业基石身份入局,既是对英矽智能技术的认可,更暗藏未来深度合作的想象空间。双方已在药物研发领域建立合作关系,此次资本绑定将强化技术协同。互联网龙头腾讯的加入,则为Pharma.AI平台与通用大模型的联动和生态与场景拓展方面提供想象空间,进一步助力英矽智能构建集AI、制药、科技的生态闭环。

国际化长线资本的扎堆,本质是押注“最大IPO+最快药物”的双重红利。譬如,瑞银资产管理、施罗德、橡树资本等全球资管巨头,分别来自瑞士、英国、美国,均以长线持有、价值成长著称;新加坡主权基金淡马锡从B轮起持续加注,本轮更是担任基石投资者;兰亭资本的名字亦出现在也B轮、C轮等多轮融资名单中。

此外,RTW、Exome、Infini等国际医疗健康主题基金持续深耕前沿生物医药与AI融合赛道,其参与对英矽智能在全球Biotech与MedTech资本市场中的“标签化定位”具有放大效应。同时,中国本土的主流公募与险资——包括泰康人寿、易方达、富国基金、华夏基金、嘉实基金、中国太平洋保险等——集体押注,也从侧面表明本地市场将英矽智能视为AI制药方向上的“主心骨”资产。

年初“木头姐”发布的《Big Ideas 2025》预测,到2030年,AI将使药物开发成本降低4倍,回报提高5倍。沿着这一逻辑向前推演,手握“最快AI药物”、在短短四年内推进30余条管线的英矽智能,或将是这一趋势的核心受益者。

核心王牌ISM001-055,定义全球AI药物新速度

资本的集体押注,本质是对英矽智能技术落地能力的认可。

与多数聚焦单一环节的AI医药企业不同,英矽智能构建了覆盖围绕靶点发现、分子设计、临床试验的全链条能力,其自研的Pharma.AI平台已形成技术壁垒。

如果说“今年最大Biotech IPO”是市场对其行业地位的认可,那么ISM001-055(Rentosertib)则是支撑这一地位的硬核底气。

作为全球首创TNIK抑制剂,ISM001-055被公认为当前进展最快、距离商业化最近的AI设计药物。在特发性肺纤维化(IPF)治疗的IIa期临床试验中,该药展现出明确的临床价值,接受60mg每日一次治疗的患者,用力肺活量(FVC)平均改善98.4毫升,而安慰剂组均值下降20.3毫升,这种显著差异为后续研发奠定了坚实基础。ISM001-055已获得用于治疗IPF的突破性疗法认定,公司计划在2026年上半年在中国开展ISM001-055用于IPF适应症的IIb/III期研究。

更具里程碑意义的是其研发效率,从AI发现靶点到提名临床前后选化合物仅用18个月,较传统模式缩短60%以上,相关成果已登上《自然·医学》封面,获得全球学术界认可。

在监管进展方面,英矽智能ISM001-055于2025年4月获得药品审评中心(CDE)建议授予突破性治疗药物资格,用于治疗IPF。突破性治疗药物资格(BTD)是监管机构在审阅早期临床数据后,针对在早期临床阶段显示出潜在疗效改善的创新药物所授予的资格,有望加快后续临床开发和审评流程。

另据披露,根据英矽智能2025年7月与药品审评中心的沟通,药品审评中心确认公司可在完成的IIa期研究取得良好结果后,开展III期临床试验。而一旦英矽智能决定推进该核心管线的III期临床试验,那么其将成为全球首款经AI赋能发现并进入III期临床的候选药物。

管线储备与商业合作,双重验证英矽智能规模化能力。

目前,英矽智能已搭建30余个创新项目管线,覆盖肿瘤、免疫、代谢等大病种领域。

在商业化方面。全球收入最高的20家药企中13家和英矽智能有软件平台合作;此外,英矽智能与Exelixis、美纳里尼等全球制药企业达成了3项管线授权合作,为公司带来20亿美元的潜在收入;同时,包括赛诺菲、礼来、复星医药等在内的多家全球知名制药企业与英矽智能达成了药物研发合作。

这种“技术输出+管线分成”的商业模式,既规避了单一药物研发风险,又构建了持续现金流支撑体系。

技术硬实力直接转化为财务成长力。

数据显示,2022年至2024年,英矽智能的营收分别为3015万美元、5118万美元和8583万美元;毛利率分别为63.4%、75.4%和90.4%,呈逐年提升趋势;净亏损则从2022年的2.22亿美元大幅收窄至2024年的1710万美元。

截至2025年6月30日,英矽智能持有的现金及等价物由2024年末的约1.26亿美元增至约2.13亿美元。充足的资金储备不仅能支撑ISM001-055的全球临床推进,更能加速30余个管线项目的落地,形成主力产品攻坚、管线梯队跟进的良性循环。

IPO量级背后,AI制药迎来价值兑现窗口期

AI制药的风口早已不是空谈,而是进入价值兑现的关键阶段。

国金证券最新研报指出,随着AlphaFold2蛋白质结构预测获诺贝尔化学奖,AI制药的技术基础已获全球认可,多组学AI应用正推动医药研发实现1000倍降本增效,创新药的“超摩尔定律”时代正式开启。

2025年全球Biotech融资市场呈现显著分化,资本加速向具备核心技术壁垒与清晰商业化路径的企业集中,而AI制药正是最受追捧的赛道之一。

《2025全球新药研发管线趋势报告》数据显示,目前全球创新药研发成功率不足10%,AI技术却能将靶点发现效率提升数倍,将候选分子失败率降低50%。这种变革力促使礼来、辉瑞等巨头累计投入数百亿美元对接AI服务商,行业产业化浪潮已不可逆转。

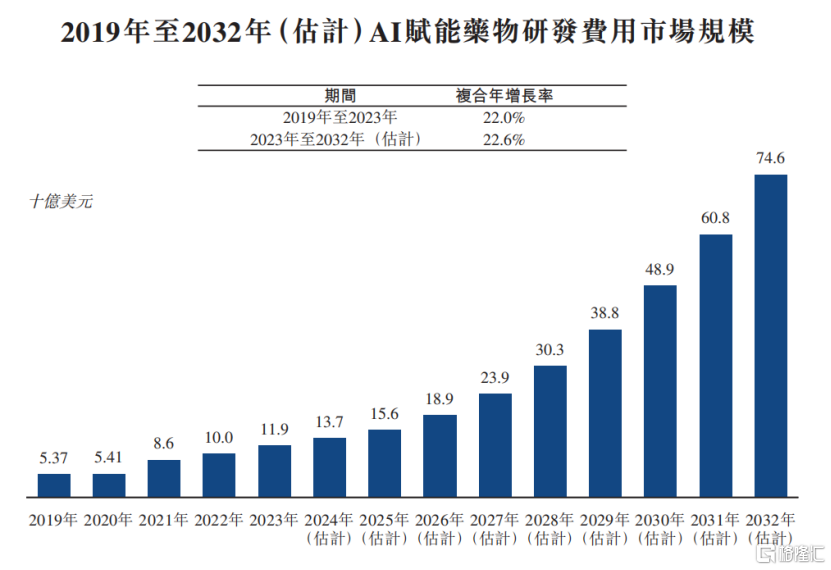

市场层面而言,弗若斯特沙利文数据预计,全球AI赋能药物研发费用市场规模将由2023年的119亿美元增加至2032年的746亿美元,复合年增长率为22.6%,市场空间持续拓宽。

监管层面的积极信号更夯实了行业基础。例如,美国FDA建立AI/ML药物研发专项指南;中国NMPA也在加速AI制药的审评标准制定,为创新技术落地开辟绿色通道。

英矽智能此时冲刺港交所,正是踩准了行业从“技术探索”到“商业变现”的黄金拐点。

结语

从2014年美国成立到将药物研发中心扎根上海,英矽智能早已构建起一套“全球资源整合+本土深度运营”的布局优势。其中,中国大陆聚焦生物医药产业链落地,加拿大攻坚AI算法,阿联酋探索产业创新,波士顿和香港链接国际资本,四大板块形成协同效应在规避单一市场政策风险的同时,又能精准对接全球制药企业的合作需求。

值得注意的是,其基石投资者的国际化属性与业务布局高度匹配,瑞银、施罗德、橡树资本等机构,不仅能提供资金支持,更能凭借全球资源助力英矽智能的管线授权与技术输出。淡马锡等“回头客”的持续加注,更印证了公司在技术迭代与商业化推进上的执行力。

无论是“今年最大Biotech IPO”的资本认可,还是“全球最快AI药物”的技术突破,英矽智能正在重塑全球对AI制药的认知。

当ISM001-055的临床数据打破“AI制药只停留在概念”的质疑,当15家巨头的资本注入形成产业协同,这家以中国为重要布局、深度参与本土创新生态的企业,正在成为连接全球AI技术与医药市场的关键枢纽。

对于投资者而言,这场招股不仅是一次资本选择,更是一场对医药产业未来范式的投票。一个由AI驱动、由新一代创新型企业引领的研发新范式,已然到来。

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论