(图片来源:视觉中国)

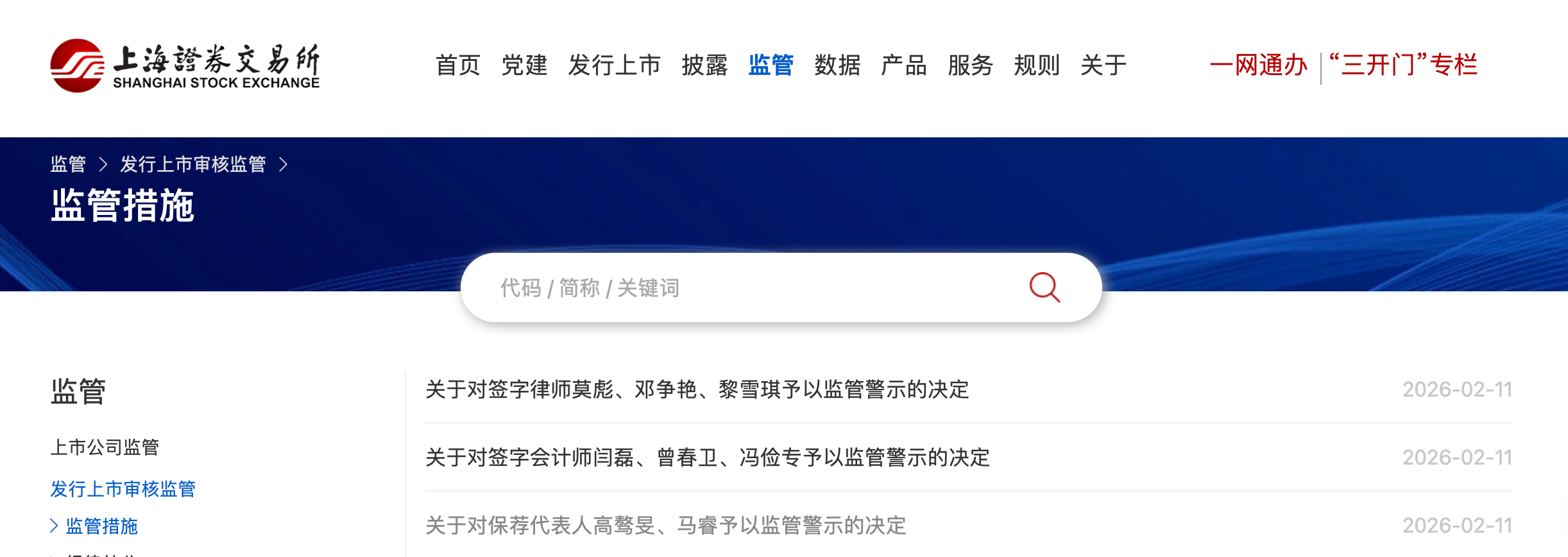

蓝鲸新闻2月12日讯(记者 王婉莹)记者注意到,日前,上交所连发三张罚单,罕见地对同一IPO项目的保荐券商、会计师事务所、律师事务所进行“连坐式”同步追责。三年前对麒麟信安科创板上市项目中的核查“走过场”,如今换来监管算账。

(图片来源:上交所)

此次处罚的导火索,是三年前的一封整改通知函。2022年5月,麒麟信安第一大客户A1单位向其发出整改通知,指出合同总额0.59亿元的产品总价虚高0.24亿元,要求退回虚高价款。同年8月,上交所在审核中发出针对性问询,要求中介机构对上述事项进行核查。

然而,中泰证券保代高骜旻、马睿,天职国际会计所签字会计师,启元律所签字律师——三方中介在未向A1单位进行任何核实的情况下,即出具核查意见称麒麟信安“未收到整改通知函”。此等与实际情况不符的核查意见,可见各方核查依据不充分,履行保荐职责不到位。

根据科创板IPO申报文件,麒麟信安报告期内对A1单位的销售收入分别为0.63亿元、1.03亿元、1.44亿元,占各期营收比例高达44.23%、44.52%、42.65%。

上交所指出,发行人与第一大客户相关收入的准确性、合规性影响对发行上市条件的审核判断,在监管提出针对性核查要求后,中泰证券在未向A1单位核实的情况下,出具了与实际情况不符的核查意见,相关核查依据不充分,履行保荐职责不到位。高骜旻、马睿作为保荐代表人,对此负有直接责任,对两者予以警示。

如果说麒麟信安项目是对中泰证券投行业务的“旧账清算”,那么去年的数张罚单也同样指向其合规问题。

2025年2月,证监会开出警示函,直指中泰证券在债券业务中存在以下违规行为:一是尽职调查不规范,部分债券项目未对可能影响发行人偿债能力的财务会计信息等进行充分核查和分析;二是发行承销不规范,部分债券项目未充分核查关联方认购情况,个别债券项目未对簿记现场进行严格管理,个别债券项目发行过程中存在违反公平竞争的行为;三是受托管理履职不到位,部分债券项目未能有效督促发行人及时履行信息披露义务;四是在银行间债券市场部分项目中,未能严格规范工作人员执业行为,督促工作人员勤勉尽责。

12月,山东证监局对中泰证券出具警示函,事涉银江技术2023年定增保荐及持续督导。监管认定,该公司对银江技术房产抵押情况核查不到位,未能识别其存在虚计收入,未勤勉尽责。

从投行业务业绩来看,2024年中泰证券投资银行业务实现营业收入8.71亿元,同比减少30.61%,主要是由于股票承销规模的减少;2025年上半年公司投行业务实现营收2.61亿元,同比大幅下滑46.84%。公司完成3单股票主承销项目发行,包括IPO项目1单、向特定对象发行股票项目2单,合计承销规模13.29亿元;而2024年同期,中泰证券共完成7单股票主承销项目发行,承销规模达28.53%。此外,公司2025年上半年共完成142家债券主承销项目,总承销规模490.11亿元,2024年同期则完成153家,承销规模为602.35亿元,同比亦有下滑。

最新业绩显示,中泰证券预计2025年度归母净利润为13.12亿元至15亿元,同比增长40%至60%,业绩增长主要得益于财富管理、资产管理、投资交易等业务收入同比增长。(蓝鲸新闻 王婉莹 wangwanying@lanjinger.com)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论