证券之星 夏峰琳

作为国内乘用车热管理系统电子风扇领域的市场份额领先企业,江苏朗信电气股份有限公司(下称“朗信电气”)的北交所上市之路正遭遇监管的层层审视。

自2025年7月收到首轮审核问询函以来,公司虽已提交回复,却未能完全回应监管关切。在随后的二轮问询中,业绩增长的可持续性、收入确认的真实性、以及存货与应收账款管理的有效性仍被反复追问,成为审核的焦点。在新能源汽车零部件行业竞争日趋激烈、下游整车厂“年降”要求持续加大的背景下,朗信电气能否证明其独立经营能力、持续盈利基础与财务信息的可靠性,或将成为决定其IPO走向的关键。

核心产品长动能衰减,业绩成长性遇拷

招股书显示,朗信电气成立于2009年,主营业务为热管理系统电驱动零部件的研发、生产与销售。2024年,公司获评国家级专精特新“小巨人”企业。

受益于国内新能源汽车市场的快速发展,公司业绩持续增长。2022年至2024年及2025年上半年,公司营业收入分别为6.68亿元、10.31亿元、13.01亿元及5.95亿元;同期归母净利润分别为4531.10万元、8123.80万元、11637.64万元及4434.06万元;扣非净利润分别为4305.82万元、7876.36万元、10898.19万元及4161.00万元。

然而,证券之星注意到,朗信电气业绩增速已呈明显放缓趋势。2023年、2024年及2025年上半年,营业收入同比增速分别为54.25%、26.16%和6.09%;归母净利润同比增速分别为79.29%、43.25%和1.41%。

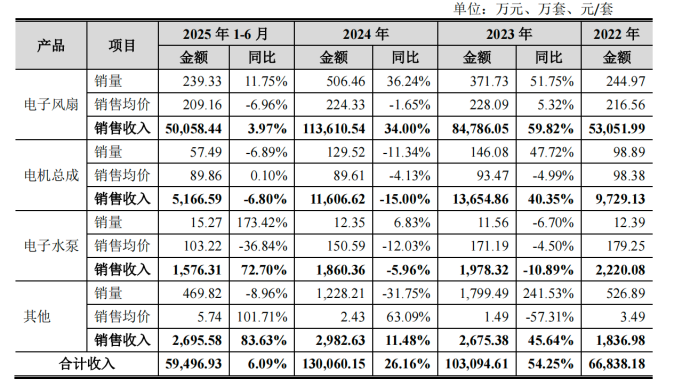

从产品结构来看,公司主营业务包括电子风扇、电机总成及电子水泵三大类。

报告期内,电子风扇作为营收支柱,收入占比始终超过80%。该产品各期销售均价分别为216.56元/套、228.09元/套、224.33元/套和209.16元/套。可见,该核心产品单价自2024年起持续下滑,尽管产品降价,销量并未相应放量,导致该板块收入增速逐步放缓。

另一传统主业电机总成板块则增长乏力。2024年该产品出现量价齐跌;2025年上半年价格虽企稳,但销量同比下降,致使最近一年一期收入同比下滑。

电子水泵作为新开发产品,收入占比始终不足4%,且销售均价由2022年的179.25元/套持续下降至2025年上半年的103.22元/套,毛利率更在2024年转负,低至-44.47%。

此外,公司在核心客户中的份额呈现分化下滑趋势。报告期内,朗信电气在比亚迪、奇瑞及北美新能源车企等主要终端客户处的采购占比整体下降,仅吉利、长安等少数客户份额有所上升。

证券之星还注意到,公司面临的“年降”压力逐年加大。所谓“年降”系汽车零部件行业的惯例,整车厂每年与供应商进行价格谈判,要求供货产品降价。年降比例升高,意味着下游客户每年要求的降价幅度不断加大。报告期各期,客户要求的年降比例分别为2.03%、3.61%、5.09%和6.32%,对应年降金额分别为1345.50万元、3773.07万元、6826.99万元和3906.53万元。

业绩增速的持续放缓已然引起监管关注。首轮问询中,监管部门要求公司说明收入及净利润增长率逐期下降的原因及合理性,并量化分析“年降”对经营业绩的影响及期后业绩下滑风险。

朗信电气在回复中解释称,2022年至2024年,下游整车市场增速放缓,叠加年降政策影响,主要产品销量增速与销售均价双双下滑,导致收入增长趋缓;2025年上半年,尽管新能源汽车销量增速回升,但受年降幅度扩大影响,电子风扇均价显著下降,收入增长率进一步降低。公司同时指出,下游竞争加剧导致客户年降要求提高,产品均价下降进而拖累收入增速与毛利率,最终使得净利润增速逐步回落。

不过,公司也强调,在新能源汽车销量保持高增长、产业政策支持、主要客户车型销量增长趋势稳健、自身技术与规模优势突出、市场份额持续提升等多重因素驱动下,未来业绩具有可持续性,下滑风险较小。

然而,该解释未能完全消除监管疑虑。在第二轮问询中,监管部门进一步要求公司结合下游客户需求变动、竞争对手份额变化及终端车型销量情况,详细说明客户份额变动的原因与合理性,并充分揭示是否存在被替代的风险。

收入确认真实性遭追问,关联交易模式难释疑虑

收入确认的真实性是IPO审核的核心关注点,朗信电气因在不同客户中采用差异化确认模式,且存在大额关联交易,其收入确认的合规性与真实性受到监管持续追问。

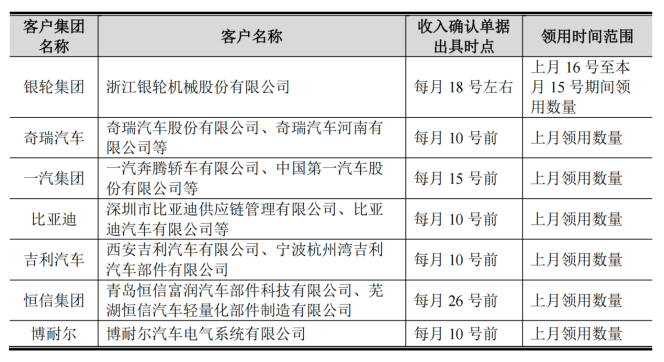

证券之星注意到,朗信电气主要客户存在寄售与非寄售两种结算方式。寄售模式下,分为“上线领用”与“下线结算”两类。收入确认时点具体以客户供应商平台结算单、领用确认单或邮件对账作为依据。这意味着,收入确认时点实质上由客户对账节奏决定,而非纯粹基于货物转移的业务实质。

2022年至2024年,公司寄售模式收入分别为2.42亿元、4.45亿元和7.06亿元,占营业收入比例从36.23%逐年升至54.27%。朗信电气对银轮集团、恒信集团、奇瑞汽车等主要客户均采用寄售模式,若对账时点跨期,则可能直接影响各期收入准确性。

为回应监管关注,公司披露了报告期内寄售模式前五大客户的单据出具时点与实际领用时间间隔,称其稳定在半个月至一个半月之间,不存在突击销售或提前确认收入的情形。

然而,监管并未完全采信该解释。北交所在二轮问询中指出,银轮集团领用时间存在跨月情况,恒信集团单据出具时点显著晚于其他客户,要求公司说明是否存在通过调节对账时间操纵收入确认的行为。

更具争议的是朗信电气与其控股股东银轮集团之间的“通道业务”。报告期内,公司向银轮集团的销售额分别为2.23亿元、3.11亿元和3.48亿元,占营业收入比例始终高于26%。

首轮问询中,北交所要求公司说明通过银轮集团向终端客户销售的具体情况,包括销售量、单价、毛利率及最终客户情况,关注其是否实质为贸易业务及相关会计处理的合规性。

公司解释称,该模式下银轮集团仅承担渠道功能,并收取固定比例的管理费。其销售价格与市场价格基本持平,有助于公司借助银轮集团在商用车热管理领域积累的客户资源快速开拓市场,具备商业合理性。

尽管朗信电气强调交易定价公允、不存在利益输送,监管在二轮问询中仍进一步追问银轮集团是否实际承担业务风险,并要求中介机构说明对收入确认相关内外证据的真实性、完整性所执行的核查程序是否充分。

存货核查缺位,应收账款攀升埋风险

朗信电气在资产运营方面同样暴露出明显问题,存货管理的真实性及应收账款的回收风险持续受到监管重点关注。

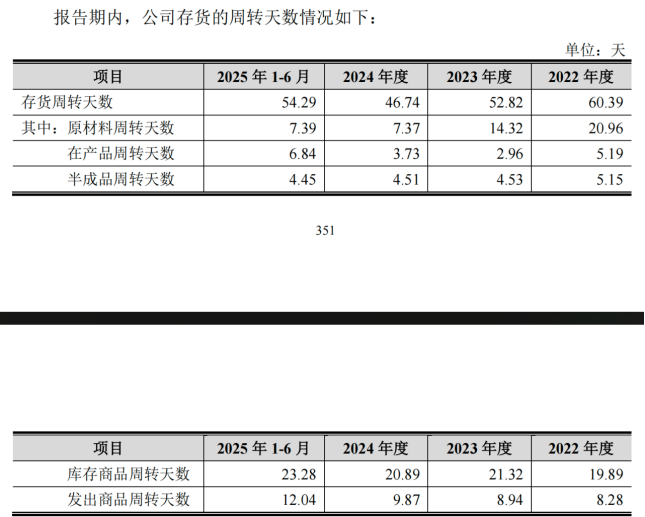

存货管理方面,2022-2024年及2025年1-6月,公司库存商品周转天数在20天左右波动,发出商品周转天数则由8.28天逐步增至12.04天。公司解释,库存商品因连续生产及保障供货需要,保持约1-2周安全库存;发出商品周转天数增加则主要源于寄售模式收入占比持续上升。需说明的是,发出商品主要为应部分客户要求,在确认收入前暂存于客户指定仓库的货物。

然而,监管核查发现,报告期各期末存货盘点比例分别为68.24%、65.08%、69.44%和66.70%,其中发出商品的盘点比例始终为零。

在发出商品分布全国多地第三方仓库的情况下,公司未实施任何盘点程序,其存货的真实性、完整性及权属确认均缺乏可靠依据,也令中介机构的核查有效性存疑。针对该问题,监管在二轮问询中明确要求公司说明未对发出商品进行盘点的原因及合理性,并评估相关内部控制是否有效。

与此同时,公司的应收账款规模持续攀升,回款风险日益凸显。2022年至2024年,应收账款余额分别为3.23亿元、4.30亿元和6.87亿元。2024年末应收账款占营业收入比例已达52.78%。

证券之星注意到,部分客户的回款风险已经显现:2024年因哪吒汽车销量大幅下滑,朗信电气通过江苏嘉和向其供货的金额较2023年度下降了91.51%;同时,公司与中国第一汽车股份有限公司因产品质量问题存在分歧,导致信用期外应收账款达1294.35万元。

监管在二轮问询中要求公司说明对哪吒汽车相关应收账款是否存在回款不及预期的情形,是否涉及诉讼、减值计提是否充分。

随着应收账款和存货对营运资金的双重占用持续加剧,朗信电气短期偿债能力面临压力。截至2024年末,公司短期借款规模达2.23亿元,而同期货币资金仅1.1亿元,仅能覆盖短期借款的约一半,资金缺口明显,流动性风险隐现。(本文首发证券之星,作者|夏峰琳)

免责声明:所有平台仅提供服务对接功能,资讯信息、数据资料来源于第三方,其中发布的文章、视频、数据仅代表内容发布者个人的观点,并不代表泡财经平台的观点,不构成任何投资建议,仅供参考,用户需独立做出投资决策,自行承担因信赖或使用第三方信息而导致的任何损失。投资有风险,入市需谨慎。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们

请先登录后发表评论