最近南南刷投资社区,经常看到一句扎心的话:“我在XX里躲牛市”。

不少投资者开玩笑说,原来牛市的感觉是这样的:每天都活在上涨的恐惧、踏空的焦虑和卖飞的懊恼中。

今天,咱们先不纠结当下到底算不算严格意义上的牛市,但市场的火热劲儿是实打实的。

比如,截至2025年8月5日,A股融资余额已逼近2万亿元大关,创近十年新高。而融资盘算是市场里比较激进的一批资金,它的活跃度很大程度上反映了当前高涨的市场情绪。

数据来源:Wind、中国证券报,截至2025.08.05,过往走势不预示未来

那问题来了,为什么当下部分投资者总有种强烈的“踏空感”呢?今天F姐就跟大家聊一聊。

“踏空感”到底从哪来?

综合来看,这种情绪主要来源于以下几个方面:

1、仓位较低

不少投资者有这样的想法,市场一涨,心里就默念“涨多了要回调”,想等个“黄金坑”再上车,结果眼瞅着指数一路小跑,自己却只有一点点底仓在围观。

2、选错方向

今年的市场,结构性行情特征非常明显,比如人工智能、创新药、高股息、军工……如果你持有的资产恰好不在风口上,那或许只能等待下一个机会。

3、追涨杀跌

这是很多人的通病,一看哪个板块火了就急忙冲进去,稍微一回调就心慌,赶紧离场,如果踩不准市场节奏,心态也搞崩了。

4、稍有盈利就跑

这种经历南南也有过,好不容易拿住一只不错的基金,涨了10%就心满意足地卖掉了,想做个波段。回头一看,人家后来涨了50%,只恨自己“卖飞”。

南南认为,如果投资者在当前市场中感觉体感不佳,上述这些操作或多或少沾了一点,不过对于投资者来说,这些都再正常不过。

该如何应对?

那么,面对这种局面,我们普通投资者该如何破解呢?今天南南结合机构观点和市场数据,和大家聊聊应对策略。

1、用宽基指数基金打底

与其费尽心思去猜哪个行业会是下一个风口,不如先力求市场的“平均收益”。宽基指数基金把市场中最具代表性的一批核心公司都装了进来,可以有效捕捉市场机会。

华创证券认为,和行业ETF所拥有的进攻性不同的是,宽基ETF展现了较强的防御性,尤其是市场行情波动较大时,投资者难以精准把握赛道变化时,宽基ETF的优势就显得较为明显。(观点来源:华创证券,2023.05.26)

2、拥抱长期的力量

总想买在最低点、卖在最高点,这是投资中的“神话”。而对于普通投资者来说,比较省心的方法就是定投。

定投通过分批买入,可以有效平摊成本,淡化择时的烦恼。当市场上行时,不会有明显的踏空感;当市场下跌时,又能买到更多便宜的份额。

中信建投认为,资本市场的变幻莫测或许令很多投资者感到迷茫,在市场的跌宕起伏中,坚持定投的投资者往往更容易收获从容的心态。(观点来源:中信建投,2025.05.14)

3、做好风格均衡

市场总是在不同风格间摇摆,有时成长股高歌猛进,有时红利股又成了“避风港”。

所以,南南认为,聪明的做法不是押注一边,而是做好“均衡配比”。以成长+红利的典型哑铃策略为例,假设构建一个50%创业板指+50%中证红利的投资组合。

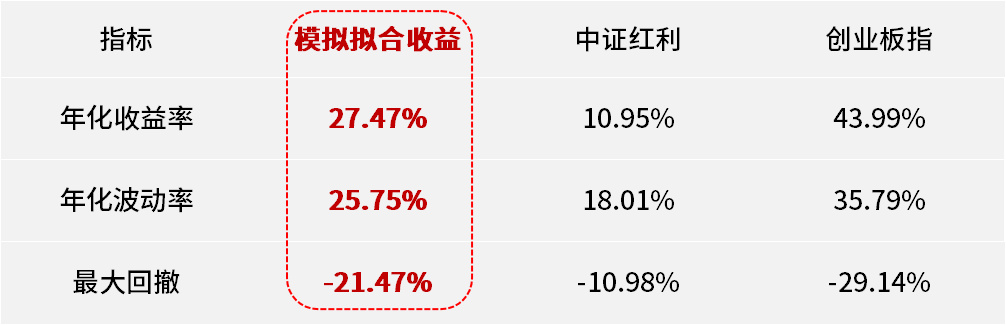

从回测数据看,近一年(2024.08.06-2025.08.05),该组合累计获得27.47%的收益,同时在波动性和回撤方面也表现出更好的均衡性。

表:50%创业板指+50%中证红利组合表现(近一年)

数据来源:Wind,统计区间为2024.08.06-2025.08.05,历史回测结果仅供参考,不代表实际以及未来收益,市场有风险,投资需谨慎

总而言之,破解“躲牛市”的尴尬,关键在于心态管理和采取适合的策略。特别是对于追求稳健型风格的朋友来说,红利资产或可重点关注。

迁址公告

迁址公告

古东管家APP

古东管家APP

关于我们

关于我们